Stories

-

![90 دقيقة]()

90 دقيقة

RT STORIES

بعد ممازحة صلاح.. لاعب في ليفربول يفاجئ المصري بعرض خزانة ألقابه

![بعد ممازحة صلاح.. لاعب في ليفربول يفاجئ المصري بعرض خزانة ألقابه]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

أول تعليق من كريستيانو رونالدو بعد شراء نادي ألميريا

![أول تعليق من كريستيانو رونالدو بعد شراء نادي ألميريا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

اعتقال 4 لاعبين من فريق برازيلي في قضية اغتصاب جماعي

![اعتقال 4 لاعبين من فريق برازيلي في قضية اغتصاب جماعي]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

رونالدو يفاجئ الجميع.. 25% من ألميريا في قبضته

![رونالدو يفاجئ الجميع.. 25% من ألميريا في قبضته]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الرياضي الروسي الوحيد الحائز على ميدالية أولمبية 2026 بطلا للمرة 24 في سباق التزلج على الجبال

![الرياضي الروسي الوحيد الحائز على ميدالية أولمبية 2026 بطلا للمرة 24 في سباق التزلج على الجبال]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

محمد صلاح أمام اختبار جديد.. كسر الصيام التهديفي واستعادة الثقة

![محمد صلاح أمام اختبار جديد.. كسر الصيام التهديفي واستعادة الثقة]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الملاكمة الأولمبية تكافئ أبطالها بسخاء في 2028

![الملاكمة الأولمبية تكافئ أبطالها بسخاء في 2028]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الهلال يحدد مدة غياب بنزيما.. وقرارات إدارية مرتقبة من الوليد بن طلال

![الهلال يحدد مدة غياب بنزيما.. وقرارات إدارية مرتقبة من الوليد بن طلال]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

بسبب "حظر الخوذة".. تصعيد أوكراني ضد قيادة اللجنة الأولمبية الدولية

#اسأل_أكثر #Question_MoreRT STORIES

انتخابات برشلونة تشعل الجدل… وميسي خارج اللعبة

![انتخابات برشلونة تشعل الجدل… وميسي خارج اللعبة]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

تعرف على الأندية المتأهلة عبر الملحق إلى دور الـ16 لدوري الأبطال

![تعرف على الأندية المتأهلة عبر الملحق إلى دور الـ16 لدوري الأبطال]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

ضحية جديدة ورقم غريب.. رونالدو يسجل رقما فريدا من نوعه (فيديو)

![ضحية جديدة ورقم غريب.. رونالدو يسجل رقما فريدا من نوعه (فيديو)]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

شاهد.. هدف اليوم في دوري الأبطال

![شاهد.. هدف اليوم في دوري الأبطال]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_More![90 دقيقة]() 90 دقيقة

90 دقيقة

-

![فيديوهات]()

فيديوهات

RT STORIES

الهند.. اختتام مناورات "ميلانو 2026" البحرية الدولية بمشاركة فرقطة روسية "مارشال شابوشنيكوف"

![الهند.. اختتام مناورات "ميلانو 2026" البحرية الدولية بمشاركة فرقطة روسية "مارشال شابوشنيكوف"]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

إقامة خيام إفطار مجانية لآلاف مواطني إسطنبول خلال رمضان

![إقامة خيام إفطار مجانية لآلاف مواطني إسطنبول خلال رمضان]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

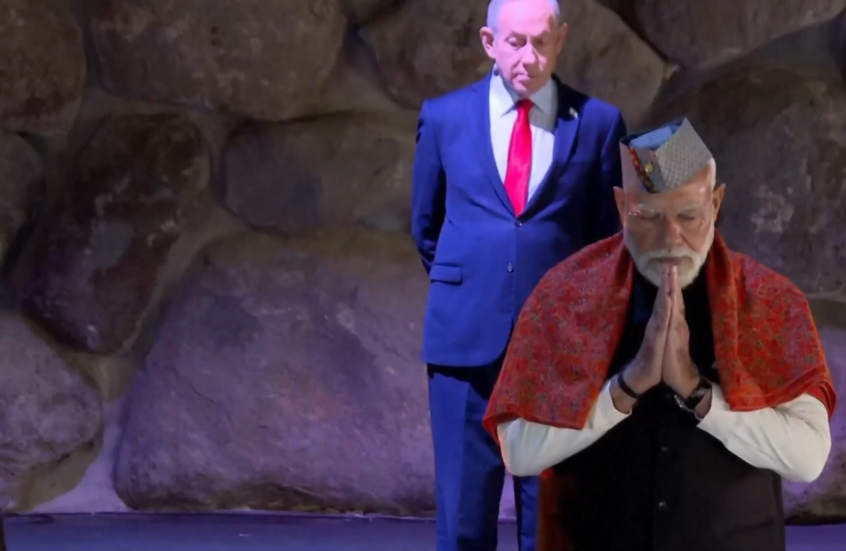

ناريندرا مودي يزور مركز "ياد فاشيم" لضحايا الهولوكوست برفقة نتنياهو

![ناريندرا مودي يزور مركز "ياد فاشيم" لضحايا الهولوكوست برفقة نتنياهو]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الولايات المتحدة.. حفرة عميقة تبتلع سيارتين في نبراسكا

![الولايات المتحدة.. حفرة عميقة تبتلع سيارتين في نبراسكا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

أكراد يتظاهرون أمام مقر الأمم المتحدة في القامشلي مطالبين بإطلاق سراح أبنائهم

![أكراد يتظاهرون أمام مقر الأمم المتحدة في القامشلي مطالبين بإطلاق سراح أبنائهم]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

بوتين يطلع على أحدث الأجهزة العلمية الروسية على هامش منتدى تكنولوجيا المستقبل

![بوتين يطلع على أحدث الأجهزة العلمية الروسية على هامش منتدى تكنولوجيا المستقبل]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الأمير هاري وميغان ماركل يزوران المرضى من غزة في مستشفى عمّان

![الأمير هاري وميغان ماركل يزوران المرضى من غزة في مستشفى عمّان]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

استقبال حافل لرئيس الوزراء الهندي ناريندرا مودي في مطار بن غوريون

![استقبال حافل لرئيس الوزراء الهندي ناريندرا مودي في مطار بن غوريون]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

إنقاذ حيتان قاتلة قزمة نادرة جنحت على شاطئ مقاطعة بينغتونغ

![إنقاذ حيتان قاتلة قزمة نادرة جنحت على شاطئ مقاطعة بينغتونغ]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

مشاهد جديدة توثق لحظة تحطم مقاتلة "إف-16" في تركيا

![مشاهد جديدة توثق لحظة تحطم مقاتلة "إف-16" في تركيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_More![فيديوهات]() فيديوهات

فيديوهات

-

![تسوية النزاع الأوكراني]()

تسوية النزاع الأوكراني

RT STORIES

لافروف: لم نضع أي مواعيد محددة لتحقيق التسوية في أوكرانيا

![لافروف: لم نضع أي مواعيد محددة لتحقيق التسوية في أوكرانيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

سويسرا تعلن عن لقاء أمريكي أوكراني غير رسمي في جنيف في إطار جهود التسوية مع روسيا

![سويسرا تعلن عن لقاء أمريكي أوكراني غير رسمي في جنيف في إطار جهود التسوية مع روسيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

"التايمز": بريطانيا قد تضطر لسحب قواتها من إستونيا وقبرص لنشرها في أوكرانيا

!["التايمز": بريطانيا قد تضطر لسحب قواتها من إستونيا وقبرص لنشرها في أوكرانيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

خبير أمريكي: بقاء زيلينسكي في السلطة مرهون باستمرار النزاع

![خبير أمريكي: بقاء زيلينسكي في السلطة مرهون باستمرار النزاع]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

فانس: مفاوضات أوكرانيا مع روسيا وكييف تشهد تقدما وترامب "متفائل" بإنهاء النزاع

![فانس: مفاوضات أوكرانيا مع روسيا وكييف تشهد تقدما وترامب "متفائل" بإنهاء النزاع]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

ويتكوف لا يستبعد تقديم ما يشبه المادة الخامسة من معاهدة الناتو كضمانة أمنية لكييف

![ويتكوف لا يستبعد تقديم ما يشبه المادة الخامسة من معاهدة الناتو كضمانة أمنية لكييف]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

بيربوك تكشف سبب امتناع الولايات المتحدة عن التصويت في الجمعية العامة على قرار ضد روسيا

![بيربوك تكشف سبب امتناع الولايات المتحدة عن التصويت في الجمعية العامة على قرار ضد روسيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_More![تسوية النزاع الأوكراني]() تسوية النزاع الأوكراني

تسوية النزاع الأوكراني

-

![المواجهة الأمريكية - الإسرائيلية مع إيران]()

المواجهة الأمريكية - الإسرائيلية مع إيران

RT STORIES

عُمان: الوفدان الأمريكي والإيراني في جنيف يظهران انفتاحا تجاه إيجاد حلول جديدة

![عُمان: الوفدان الأمريكي والإيراني في جنيف يظهران انفتاحا تجاه إيجاد حلول جديدة]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

المعضلة الكبرى.. هل تملك الولايات المتحدة وإسرائيل ما يكفي من الصواريخ الاعتراضية لخوض حرب مع إيران؟

![المعضلة الكبرى.. هل تملك الولايات المتحدة وإسرائيل ما يكفي من الصواريخ الاعتراضية لخوض حرب مع إيران؟]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الحكومة الإيرانية: مفاوضات جنيف غدا بعد تقرير عراقجي

![الحكومة الإيرانية: مفاوضات جنيف غدا بعد تقرير عراقجي]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

ترامب: صواريخ إيران الباليستية قادرة على الوصول إلى أوروبا وأمريكا

![ترامب: صواريخ إيران الباليستية قادرة على الوصول إلى أوروبا وأمريكا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_More![المواجهة الأمريكية - الإسرائيلية مع إيران]() المواجهة الأمريكية - الإسرائيلية مع إيران

المواجهة الأمريكية - الإسرائيلية مع إيران

-

![العملية العسكرية الروسية في أوكرانيا]()

العملية العسكرية الروسية في أوكرانيا

RT STORIES

الدفاع الروسية: توجيه ضربة دقيقة ومركّبة لمواقع الطاقة والصناعة العسكرية في أوكرانيا

![الدفاع الروسية: توجيه ضربة دقيقة ومركّبة لمواقع الطاقة والصناعة العسكرية في أوكرانيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

موسكو: سلمنا كييف جثث 1000 عسكري مقابل 35 جثة لجنودنا

![موسكو: سلمنا كييف جثث 1000 عسكري مقابل 35 جثة لجنودنا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

روسيا.. إحباط اعتداء إرهابي أوكراني استهدف ضابطا كبيرا

![روسيا.. إحباط اعتداء إرهابي أوكراني استهدف ضابطا كبيرا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الأمن الفيدرالي الروسي: اعتقال عميل لاستخبارات كييف في زابوروجيه

![الأمن الفيدرالي الروسي: اعتقال عميل لاستخبارات كييف في زابوروجيه]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

انفجارات تهز مقاطعات أوكرانية وسط دوي إنذار جوي في عموم البلاد

![انفجارات تهز مقاطعات أوكرانية وسط دوي إنذار جوي في عموم البلاد]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

موسكو: قرار الجمعية العامة للأمم المتحدة بشأن أوكرانيا غير موضوعي ومتحيز

![موسكو: قرار الجمعية العامة للأمم المتحدة بشأن أوكرانيا غير موضوعي ومتحيز]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

سياسي نمساوي: العقوبات لم توقف الصراع في أوكرانيا وكلفت أوروبا خسائر هائلة

![سياسي نمساوي: العقوبات لم توقف الصراع في أوكرانيا وكلفت أوروبا خسائر هائلة]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

الجيش الروسي يسيطر على بلدة في شمال أوكرانيا

![الجيش الروسي يسيطر على بلدة في شمال أوكرانيا]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_More![العملية العسكرية الروسية في أوكرانيا]() العملية العسكرية الروسية في أوكرانيا

العملية العسكرية الروسية في أوكرانيا

-

![دراما رمضان]()

دراما رمضان

RT STORIES

من هي الممثلة المصرية المستفزة لـ"المتحدثة باسم الجيش الإسرائيلي"؟

![من هي الممثلة المصرية المستفزة لـ"المتحدثة باسم الجيش الإسرائيلي"؟]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_MoreRT STORIES

"أكسيدون".. دراما تونسية تشعل جدلا واسعا بين الجمهور

#اسأل_أكثر #Question_MoreRT STORIES

مشاهد "خادشة للحياء" في مسلسل "المهاجر" تشعل غضب الأطباء في الجزائر

![مشاهد "خادشة للحياء" في مسلسل "المهاجر" تشعل غضب الأطباء في الجزائر]() #اسأل_أكثر #Question_More

#اسأل_أكثر #Question_More![دراما رمضان]() دراما رمضان

دراما رمضان

لن تستطيع الولايات المتحدة الأمريكية التغلب على التضخم.. ليس لديها فرصة واحدة

بعد أن صدرت بيانات التضخم عن شهر أغسطس، يوم الثلاثاء الماضي، 13 سبتمبر، انهار سوق الأسهم.

من ناحية أخرى، فقد انخفض التضخم من 8.5% في يوليو إلى 8.3% في أغسطس، إلا أن ذلك حدث فقط من خلال التخفيض الكبير لسعر الوقود، في حين استمرت أسعار المواد الغذائية وسائر السلع الأخرى في الارتفاع. في الوقت نفسه، تراجعت أسعار البنزين إلى حد كبير بسبب قرار بايدن بيع ما يقرب من مليون برميل من النفط يوميا سحبا من الاحتياطيات الاستراتيجية. وعندما تتوقف المبيعات، وتبدأ حكومة الولايات المتحدة الأمريكية في تجديد الاحتياطيات مرة أخرى، سيرتفع سعر البنزين مرة أخرى، وسيندفع التضخم نحو أعلى.

لماذا تشعل الولايات المتحدة الأمريكية النار في العالم الآن؟ (باقي من الزمن عام على انهيار أمريكا)

بالإضافة إلى ذلك، تحاول الولايات المتحدة الأمريكية، في صراعها من أجل الهيمنة على العالم، إيقاف صادرات الطاقة الروسية، وهو ما سيؤدي إلى رفع أسعار النفط، خاصة اعتبارا من ديسمبر، عندما يدخل الحظر على النفط الروسي حيز التنفيذ. في الوقت نفسه، لا تستطيع الولايات المتحدة الاتفاق مع إيران، وذلك يؤدي فقط إلى تفاقم الوضع مع نقص محتمل في النفط.

السبب الثاني لانهيار سوق الأوراق المالية كان نية إدارة بايدن فرض عقوبات على الصين، والذي يهدد بنقص السلع على نطاق عالمي، وبعد ذلك سيزداد التضخم العالمي ليس فقط بنسب ضئيلة، وإنما سيتضاعف بعدة مرات.

السبب الثالث لانهيار البورصة هو إدراك أن عدم القدرة على وقف التضخم، تعني أن الاحتياطي الفدرالي سوف يستمر في رفع الفائدة، وهو ما سيؤدي إلى إفلاس المدينين على نطاق واسع، وتعميق الركود الاقتصادي.

تجدر الإشارة هنا إلى ان كل هذه التضحيات تذهب سدى لأنها لا تحل المشكلة.

فالاحتياطي الفدرالي يرفع سعر الفائدة بقوة تكفي لبدء أزمة الديون والركود الاقتصادي، ولكن ليس بالقدر الكافي لوقف التضخم.

علاوة على مشكلة أخرى قاتلة: أزمة الميزانية.

ففي جميع الدول الغربية، بما في ذلك الولايات المتحدة الأمريكية، يكون الدخل الذي يتلقاه المقرض بعد الحصول على الفائدة أقل من التضخم. أي أن المقرض، الذي يقرض المال للحكومة، يخسر أمواله. وكلما ارتفع مستوى التضخم فوق مستوى سعر الفائدة، كلما زادت خسائر المستثمر، وقلت رغبته في الإقراض.

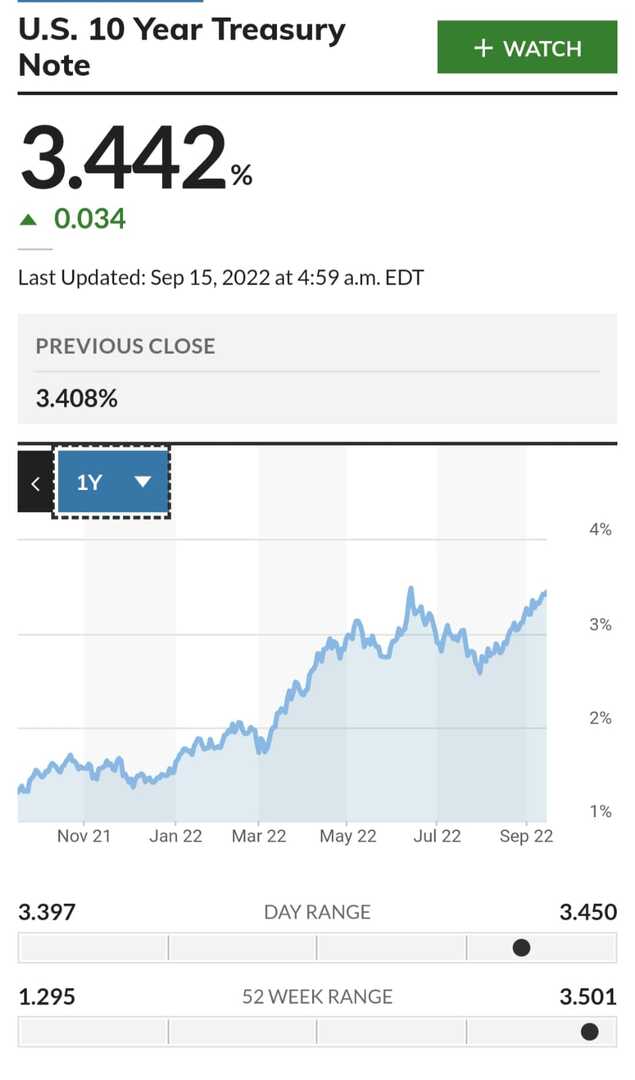

وكما نرى في الرسم البياني الموضح بالصورة أعلاه، فقد ارتفع سعر الفائدة على السندات الأمريكية لأجل 10 سنوات 2.7 مرة على مدار العام، من 1.295% إلى 3.442%، وبنفس النسبة زادت نفقات الميزانية على خدمة الدين. ومع ذلك، يبلغ معدل التضخم 8.3%. يعني ذلك أن النظام المالي الأمريكي ميت، ولكي يعمل، يجب أن زيادة المعدل 3 مرات على الأقل!

توقف المستثمرون من القطاع الخاص عن إقراض الحكومة الأمريكية، وبدأت الحكومات الأجنبية، بما في ذلك حلفاء الولايات المتحدة، في تقليل استثماراتها في السندات الحكومية الأمريكية.

وبعد أن بدأ التضخم في الارتفاع، فقدت حكومة الولايات المتحدة الأمريكية والدول الغربية الأخرى القدرة على تغطية عجز الميزانية العامة من خلال جذب رأس المال الخاص والأجنبي إلى سنداتها.

هل تنضم الهند إلى مقاطعة النفط الروسي؟

لكن الآن، أصبح من المستحيل تغطية عجز الميزانية بطباعة نقود غير مغطاة، لأن طباعة النقود تسرع من التضخم، وهو ما تحاول الحكومات محاربته.

نتيجة لذلك، وعلى خلفية محاولات وقف طباعة النقود الورقية غير المغطاة، تتجه الولايات المتحدة تدريجيا نحو أزمة الميزانية.

يبلغ العجز المتوقع في الميزانية الأمريكية لهذا العام تريليون دولار. وقد زاد العجز، في أغسطس، بنسبة 29% من 171 مليار دولار إلى 220 مليار دولار خلال شهر واحد، لهذا فمن الممكن أن يتجاوز العجز النهائي التوقعات.

وعلى الرغم من أن العجز هذا العام أقل بكثير مما كان عليه قبل عام، إلا أن حكومة الولايات المتحدة الأمريكية غير قادرة على تغطية حتى هذا العجز الأصغر. ولكن قامت البنوك التي تمتلك الاحتياطي الفدرالي بتجميع احتياطيات خلال فترة التسهيل الكمي، والتي من المحتمل أن تستخدمها لشراء سندات الخزانة الأمريكية، وهي احتياطات ستكون كافية لمدة 6 أشهر تقريبا. أي أنه بعد 6 أشهر من الآن، ستواجه الولايات المتحدة أزمة في الميزانية، لا يمكن حلها دون رفع المعدل فوق التضخم، الأمر الذي سيؤدي إلى انهيار هرم الدين العالمي وقتل الاقتصاد، أو دون استئناف طباعة النقود غير المغطاة، وهو ما سيؤدي إلى تسريع التضخم.

من ناحية أخرى، لا تزال أوروبا مستمرة في طباعة النقود غير المغطاة، لذلك تفوقت أوروبا على الولايات المتحدة من حيث التضخم، وأصبح رأس المال يهرب من أوروبا، واليورو يتراجع. في الوقت نفسه، فإن تدفق رأس المال يدعم الولايات المتحدة قليلا، لكنه لا يحل المشكلة.

كذلك تدهورت شروط شركات التمويل بشكل حاد، بالنظر إلى أن ديونها ضخمة، وتتطلب تدفقا مستمرا لرأس المال الجديد لإعادة تمويل الديون القديمة. وبينما كانت الشركات، في السابق، تصدر السندات بشكل أساسي، فإن الآن، وبسبب أسعار الفائدة السلبية، لم تعد سندات الشركات مطلوبة.

لقد انخفض حجم سوق سندات الشركات بنسبة 7.5% في منتصف العام مقارنة بالعام الماضي، وأصبح يتعين على الشركات الآن اللجوء إلى البنوك للحصول على قروض عادية، وأصبح من الصعب الحصول عليها، كما أن سعر الفائدة أعلى، والأهم من هذا وذاك أن البنوك تطلب ضمانات.

وأصبحت الشركات مضطرة إلى إعطاء أسهمها للبنوك كضمان، وهو ما يخلق خطر الانهيار المصرفي العام، كما حدث في عام 2008، فحينما ينخفض سوق الأوراق المالية، تنخفض قيمة الضمان (السهم)، وتطلب البنوك من الشركات المدينة رفع قيمة الضمان ليصل للقيمة المتفق عليها. لكن الشركات، كقاعدة عامة، لا تستطيع القيام بذلك ثم تشهر إفلاسها، فيفلس دائنوها وبنوكهم بعد ذلك، ويشلّون النظام المالي.

النتائج الأولية لانسحاب القوات الروسية من منطقة خاركوف

هناك مشكلة أخرى:

وإذا كان النظام المالي قد بدأ في الانهيار عام 2008، بسبب الأزمة في قطاع قروض الرهن العقاري المشكوك في تحصيلها (Subprime)، فالآن يعمل التضخم على رفع أسعار العقارات، بينما يؤدي ارتفاع أسعار الفائدة على الرهن العقاري إلى انخفاض المبيعات.

في البداية، كان من المفترض أن يقوم الاحتياطي الفدرالي بتخفيض التضخم بإجراءين هما رفع سعر الفائدة وسحب الأموال غير المغطاة المطبوعة سابقا من التداول، إلا أنه يرفع المعدل، لكنه لا يتمكن من سحب الدولارات المتداولة بكفاءة، حيث يعد بنك الاحتياطي الفدرالي بزيادة معدل سحب الدولار من التداول إلى 95 مليار دولار شهريا بدءا من سبتمبر (وكان قد وعد بسحب 47.5 مليار دولار في الفترة من يونيو إلى سبتمبر)، لكنه يفشل حتى الآن في مواكبة معدل السحب الموعود. بحلول سبتمبر، قدر بعض الاقتصاديين الروس أن الاحتياطي الفدرالي كان قادرا على سحب 90 مليار دولار أقل مما كان مخططا له، وهو ما حدث بسبب حقيقة أن بيع الأوراق المالية المدعومة بالرهن العقاري MBS (Mortgage-backed security) سيؤدي إلى انهيار سوق العقارات وبدء أزمة مالية مثل عام 2008.

وإذا كانت البنوك المركزية الغربية، في عام 2008، قد تمكنت من منع انهيار النظام المصرفي من خلال البدء في توزيع الأموال على البنوك كجزء من التسهيل الكمي، فإنه لمنع الانهيار في الوضع الراهن، وهو مستوى أعلى بكثير من الديون والمشاكل، سيتعين طباعة المزيد من الأموال، التي سوف تدفع نحو تسارع التضخم بشكل هائل.

لذلك لم يعد هناك مخرج أمام الغرب والولايات المتحدة الأمريكية على وجه الخصوص. فلا يمكنهم التوقف عن طباعة النقود، في الوقت الذي بدونها سينهار اقتصاد الغرب، أما الاستمرار في الطباعة فسيكون الانهيار بسبب التضخم.

يتظاهر الاحتياطي الفدرالي بمحاربة التضخم. لكن ما يفعله بهذا الشأن أقل القليل، إلا أنه حتى افتعال محاربة التضخم هذا يخلق صدمة للاقتصاد، في الوقت الذي لم يعد فيه للولايات المتحدة الأمريكية أي مخرج من هذا الوضع.

المحلل السياسي/ ألكسندر نازاروف

رابط قناة "تليغرام" الخاصة بالكاتب

المقالة تعبر فقط عن رأي الصحيفة أو الكاتب

التعليقات